备兑策略 -米乐m6平台

备兑策略是指在持有相应标的资产的同时,卖出对应数量的认购期权(即持有认购合约义务仓)。资产价格下降时,卖出认购期权带来的期权费可以降低持股成本;而资产价格上涨时,如果行权日的资产价格达到或超过目标价(即认购期权的行权价),可以在止盈的同时额外获得这份期权费。

备兑策略概述

定义和运作原理

期权长期备兑策略(covered call strategy)主要用于通过卖出看涨期权来生成收入,同时降低持有标的(通常为商品或股票)的风险。这种策略涉及持有标的资产并同时卖出该资产的看涨期权。其运作方式包括首先持有一定数量的商品,作为策略的基础,以提供卖出期权的覆盖。然后,投资者卖出与其持有标的物数量相等的看涨期权,这些期权赋予买方在未来某个特定日期以预定价格购买商品的权利。通过这种方式,投资者能够通过卖出期权获得即时的收入,即期权的溢价。

该策略的关键组成部分包括持有的标的、看涨期权合约,以及从卖出这些期权中获得的期权溢价。长期备兑策略的一个重要方面是时间因素,它强调基于长期持有标的物和期权。这种策略适合那些希望在持有标的的同时获得额外收入,并对标的可能的中等程度上涨有限制性预期的投资者。虽然长期备兑策略通过卖出看涨期权而获得收入,降低了持有标的风险,但同时也限制了标的价格上涨时的利润潜力,因此需要投资者在期权管理和市场动态上保持积极的参与和调整。

历史背景以及不同历史市场周期中表现情况

商品期权的长期备兑策略是一种广泛使用的交易策略,在不同市场周期中展现出独特的性能和特点。现代意义上的备兑策略是随着20世纪中叶期权市场的成熟和金融衍生品市场的发展而逐渐形成的。量化交易使得备兑策略得以更加精细和高效地执行。

在不同市场周期中,长期备兑策略展现出不同的表现。在牛市中,它可能限制上涨潜力,因为当市场价格上涨时,卖出的看涨期权可能被执行,导致投资者以低于市场价格的行使价卖出商品。相反,在熊市中,备兑策略能够通过卖出看涨期权带来的溢价收入为投资者提供一定程度的保护。在波动性较高的震荡市场中,备兑策略尤为有效,因为这种市场环境下的期权溢价通常较高,为投资者提供更高的收入。总的来说,商品期权的长期备兑策略不仅经历了从起步到成熟的演变过程,而且在各种市场环境中都显示出其独特的优缺点。

备兑策略的优势

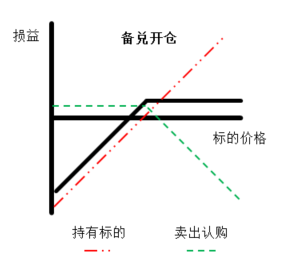

备兑策略最大的优势是能带来明显的收益增厚。上图中显示,在卖出虚值看涨期权后,总体盈亏曲线相较于单纯持有标的资产的盈亏有明显提高,组合的盈亏平衡点也整体左移。相比于买入看跌期权,备兑组合所能提供的保护仅限于收入的期权费。

如果标的资产价格下跌幅度超过期权费,组合还是会面临较大的亏损。同时收益增厚的另一面是锁定了组合上行收益。在上面例子中,交易者卖出虚值5%的看涨期权,如果到期标的价格上涨超过5%,那么卖出的看涨期权就变为实值,交易者必须按照买方的要求进行履约。

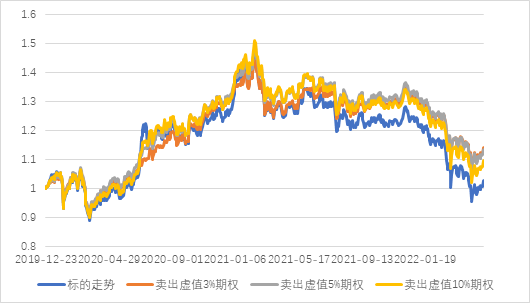

以沪深300股指期权为例,卖出虚值程度不同的期权,累计收益图如下:

备兑策略是频繁卖出近月的不同虚值档位的期权。之所以卖出近月期权,而非远月期权,主要原因是近月期权虽然相对于远月期权的期权费更低,但其时间价值衰减程度更快。因此卖出近月期权周转率更高。

备兑策略运用场景

如计划长期持有标的、判断标的将会震荡或者小幅上涨,投资者可通过备兑开仓策略增厚持有标的收益,降低持仓成本。

备兑策略构建

备兑策略即持有现货,同时卖出认购期权,当月、远月均可,虚值、平值、实值均可,在构建策略时一定要在期权软件先锁券,etf锁券数量要为10000的整数倍,再下单卖出认购期权上勾选“备兑”标志,即不用收取保证金,也不用担心风险度,这里需要注意的一:深交所不需要手动锁券,上交所需手动锁定与解锁;二:如果etf有分红,需追加锁定etf份额,若不追加,会引起强平风险。

备兑策略到期损益图

如何灵活调整备兑策略

事实上,市场变化莫测,标的走势难以捉摸,那如果我们调整了对后市的预期,又该如何灵活调整备兑策略呢?

预期一:标的价格已经升至行权价以上,且预期仍将上涨。

我们可以选择平掉现有的认购义务仓,并继续持有标的资产。此时我们放弃了备兑策略,仅持有标的资产,以标的价格上升的收益覆盖平仓产生的成本。

我们可以选择平掉现有的认购义务仓,并卖出行权价格更高的认购期权合约,向上移仓成一个新的备兑策略。新构建的备兑策略的盈亏平衡点上移,最大盈利潜力提升,但对下跌保护能力变弱。

预期二:标的价格正在快速下跌,且预期仍将下跌。

我们可以选择平掉现有的认购义务仓,并卖出行权价格更低的认购期权合约,向下移仓成一个新的备兑策略。新构建的备兑策略的盈亏平衡点下移,最大盈利潜力下降,但对下跌保护能力变强。

当然,我们也可以根据现有情况选择更合适的策略。

简单的总结:

1、预期行权日标的价格在行权价附近波动:持有备兑仓,收获期权的时间价值。

2、预期行权日标的价格大幅高于行权价:向上转仓或平仓。

3、预期行权日标的价格大幅低于行权价:向下转仓或平仓。

备兑策略相关案例分析

举例说明策略损益情况:

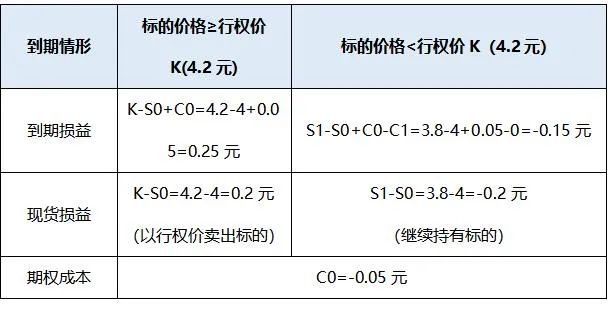

假设期初标的价格s0=4元,行权价k=4.2元的近月认购期权价格c0=0.05元。通过持有标的和卖出认购期权可构建备兑策略。

情况一:若到期时,标的价格小幅上涨,假设到期标的价格s1=4.23元,卖出的认购期权将有行权价值,投资者有义务将持有的标的按认购期权行权价k=4.2元卖出,正常获得权利金c0=0.05元。此时,备兑策略的到期损益k-s0 c0=4.2-4 0.05=0.25元,高于单纯持有标的收益s1-s0=4.23-4=0.23元。但是,随着标的价格上涨,卖出的认购合约行权价值不断增加,投资者始终有义务将标的按低于标的市场价格的行权价k卖出,无法获得标的在行权价k以上的潜在收益。因此,在市场小幅上涨时,卖出的认购期权的权利金c0=0.05元即为投资者放弃行权价k上方潜在收益所获得的增厚收益。

情况二:若到期时,标的价格下跌,假设到期标的价格s1=3.8元,卖出的认购期权将不具有行权价值,c1=0元,卖出认购的损益为c0-c1=0.05-0=0.05元;标的持仓的损益s1-s0=3.8-4=-0.2元。此时,备兑策略的到期损益为s1-s0 c0-c1=3.8-4 0.05-0=-0.15元,小于单纯持有标的亏损s1-s0=3.8-4=-0.2元。随着标的下跌,卖出的认购期权都将不具有行权价值,卖出认购期权获取的权利金c0可抵消部分持有标的下跌亏损。

综上,相对于仅持有标的而言,备兑策略能提供一定的增厚收益(即卖出期权的权利金)或降低下行亏损。

备兑策略损益情况分析:

备兑策略注意事项

(1)合约数量关系(以沪深300etf为例):10000份沪深300etf对应一张认购期权。

(2)行权价的选择:一般选择虚值的合约。行权价越高,认购期权合约价格越低,增厚收益越少,但标的潜在上行收益空间就越大。因此,选择备兑策略认购期权行权价时,要权衡标的潜在上行空间和增厚收益。

(3)合约期限选择:考虑期权合约的流动性情况,一般选择当月或者下月合约进行交易。同时,合约期限也应该与卖出认购合约的行权价综合考虑,合约期限越长,相应标的波动的范围可能越大,可以选择卖出更虚值的认购期权合约。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。