修正久期 -米乐m6平台

修正久期是对于给定的到期收益率的微小变动,债券价格的相对变动与其麦考利久期的比例。这种比例关系是一种近似的比例关系,以债券的到期收益率很小为前提。是在考虑了收益率的基础上对麦考利久期进行的修正,是债券价格对于利率变动灵敏性的更加精确的度量。当投资者判断当前的利率水平有可能上升时,集中投资于短期债券、缩短债券久期;当投资者判断当前的利率水平有可能下降时,拉长债券久期、加大长期债券的投资,帮助投资者在债市的上涨中获得更高的溢价。

修正久期的含义

修正久期(modifiedduration)是指利率变化引起的债券或组合价值的相对变动,是债券价格对到期收益率的一阶导数。

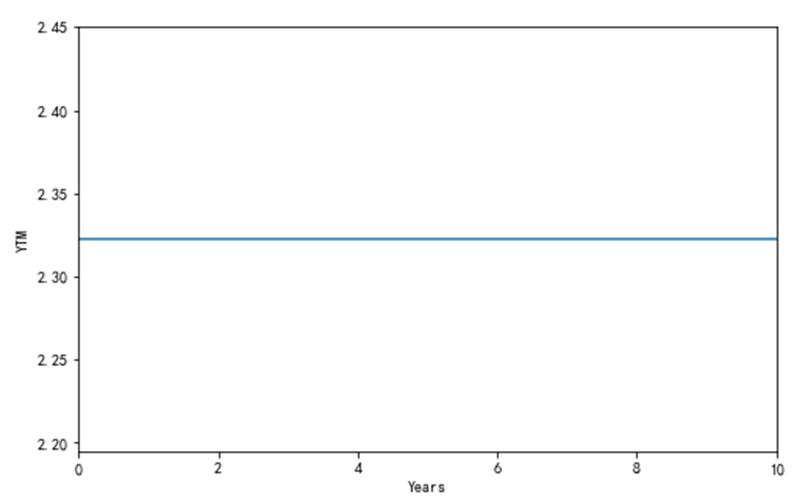

修正久期假设各期限的到期收益率是相同的,即利率曲线是平坦的,如下图所示:

正因为这种假设,我们才可以直接计算债券价格对到期收益率的导数,并提取公因式1/(1 y)。同样由于这种假设,修正久期仅适用于固定利率债券,对于现金流随时间或利率变化而变化的浮动利率债或含权债就不适用了。

修正久期也可以看成是久期的修正形式,如下述公式所示:

修正久期与债券要素的关系

修正久期与债券期限呈正向关系。期限越长,债券的久期越大,期限越小,债券的久期则越小。也就是说,在其他因素不变的情况下,当到期收益率发生变动时,长期限债券变动的幅度大于短期限债券。如果市场利率上涨,长期债券的价格下跌更大。

修正久期与债券的票面利率呈反向关系。债券的票息越低,则久期越大。也就是说,在其他因素不变的情况下,当到期收益率发生变动时,高票息的债券价格变动的幅度小于低票息的债券价格变动。如果市场利率上涨,低票息债券的价格下跌更大。

修正久期与到期收益率呈反向关系。债券的到期收益率越高,则其久期越小。这是因为到期收益率越高时,其较长期限现金流的折现因子越小,从而使得较长期限的现金流在久期中的权重越低,导致久期变小。

修正久期的缺点

首先,修正久期假设价格变化与到期收益率曲线之间是线性关系,但实际上由于债券价格与收益率曲线之间凸性的存在,两者之间呈非线性关系。只有当收益率曲线变动很小时,它们之间的关系才可以近似为线性。同时,由于凸性的存在,使得当收益率曲线下降时,债券价格上涨的幅度大于根据久期近似计算的幅度;当收益率曲线上升时,债券价格下跌的幅度小于根据久期近似计算的幅度。

其次,修正久期在计算过程中假设利率的期限结构是平坦的,即不同期限的到期收益率是相同的。实际上,收益率曲线很少是平坦的,往往呈现向上倾斜的形状。

再次,修正久期假设收益率曲线是上下平行移动的,但实际上不同期限的收益率变动幅度可能不同,因而出现平缓、陡峭、扭曲等各种形态。

最后,修正久期假设未来现金流不受收益率曲线的影响。对于固定利率债券来说,这条假设尚且可以,但对于浮动利率债券或含权债,未来现金流会随着收益率曲线的变化而变化,此时修正久期久难以反映债券价格相对于利率的敏感性了。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

上一篇 票面利率 下一篇