领口策略 -米乐m6平台

领口策略是一种风险水平和保险成本都较低的期权组合策略。就是在之前组建的保险策略的基础上再卖出虚值的认购期权,卖出期权收取的权利金来可以冲抵掉一部分构建保险策略买入认沽期权时付出的权利金,从而降低总的交易的成本的另一种组合策略。

领口策略是保险策略的一个延伸,是保险策略和备兑开仓的合体。投资者卖出的认购期权可以用持有的etf现货作担保,无需冻结保证金。

领口策略运用场景

当市场波动较大,变动方向不明朗,可构建领口策略,低成本锁定标的持仓的风险和收益。

领口策略的优点和缺点

优点:固定产品价格下跌可能产生的损失,同时减少权利金支出的成本。

a:当标的股票价格下跌时能够为投资者提供最大的风险保护。

b:对于波动率很高的股票,投资者能创建出风险水平非常低甚至是无风险的交易。

c:投资者能在低风险情况下获得高收益。

缺点:固定价格持续上行带来的收益,固定了最大收益。

a:作为长期策略(到期期限要比一年还长)效果最好,所以获利速度很慢。

b:只有在到期日时才能获得最大向上收益。

c:在资本成本基础上只能获得相对较低的收入。

领口策略对持有现货的企业客户来说是比较有用的,可以固定收益和损失。

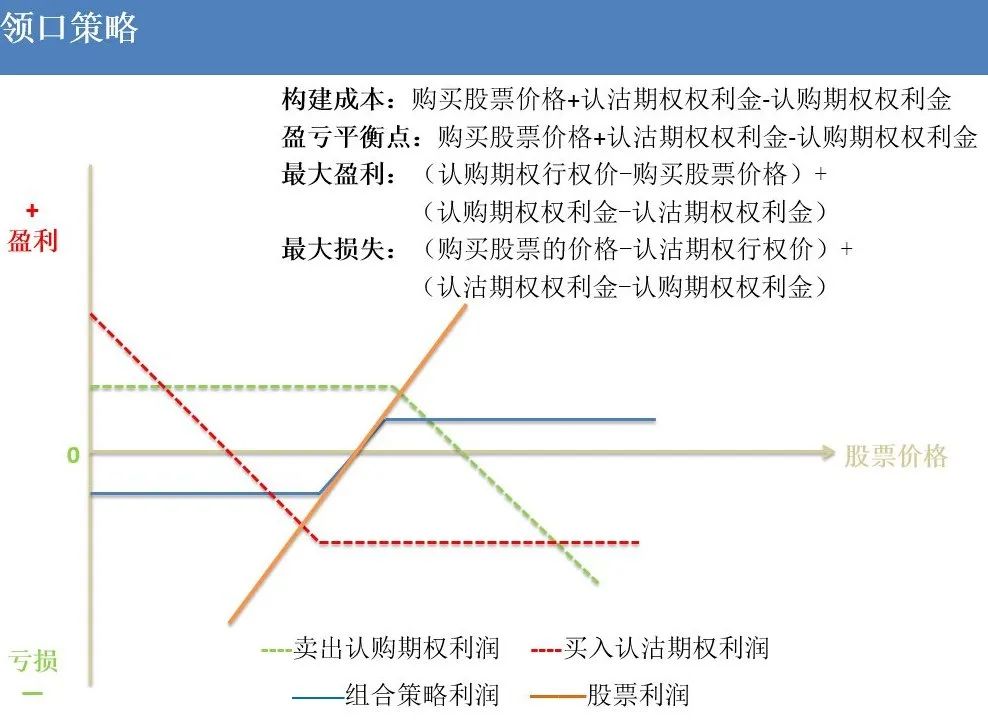

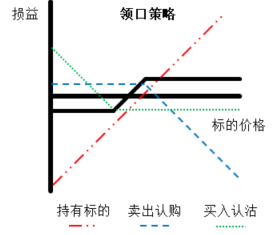

领口策略构建

领口策略到期损益图

持有领口策略到期的3种情况

1、标的资产小幅上涨

在做保险策略的时候我们是希望标的资产长期上涨,所以我们给它上了一个保险;而在使用领口策略的时候我们上方的收益也被封住了,所以我们并不是很希望标的资产会持续大涨,也许5%——10%的涨幅就能达到我们组合策略最大收益了,而此时,我们卖出的虚值认购期权可能到期归零,我们就会白白获得权利金,然后我们可以再卖出下一期的认购期权(如果还打算继续持有标的资产的话)。

2、标的资产大幅上涨

认购期权变成实值期权,我们的义务仓会被行权,相当于高价卖出了标的资产,该组合整体还是有收益的。被行权后,领口策略又可以重新构建。

3、标的股票不涨反跌

由于我们已经买了认沽期权锁定了下行风险,可以用锁定的卖出价卖出手里的标的资产;而卖出的认购期权在市场下跌的情况下越发的虚值,所以认购期权可以更早归零作为卖方我们可以获取权利金,后期我们也可以不断平仓再卖出新的认购期权合约。

领口策略的相关案例分析

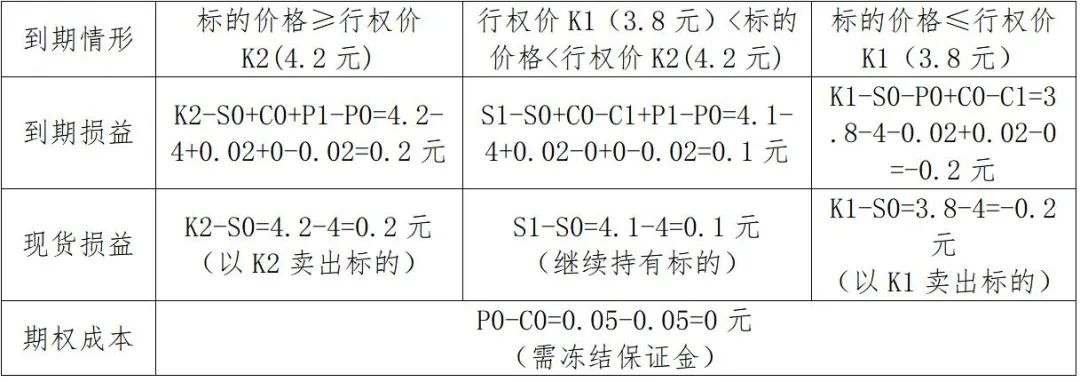

举例说明策略损益情况:

假设期初标的价格s0=4元、行权价k1=3.8元的近月认沽期权价格p0=0.02元,行权价k2=4.2元的近月认购期权价格c0=0.02元。可以通过持有标的 卖出认购期权 买入认沽期权构建领口策略。

情况一:若到期时,标的价格高于行权价k2=4.2元,卖出的认购期权将有行权价值,投资者有义务将持有的标的按认购期权行权价k2=4.2元卖出,正常获得权利金c0=0.02元,卖出认购期权和标的持仓的合计损益为k2-s0 c0=4.2-4 0.02=0.22元;买入的认沽期权将没有行权价值,p1=0元,到期损益为期初的权利金成本p1-p0=0-0.02=-0.02元。此时,领口策略的到期损益为k2-s0 c0 p1-p0=4.2-4 0.02 0-0.02=0.2元。随着标的的上涨,卖出的认购期权始终具有行权价值,投资者有义务将标的按低于标的市场价格的行权价k2卖出,持有标的在行权价k2以上的潜在收益都无法获得;买入的认沽期权始终没有行权价值,价格归零,此时领口策略的损益为k2-s0 c0 p1-p0。

情况二:若到期时,标的价格高于行权价k1=3.8且低于行权价k2=4.2元,卖出的认购期权将不具有行权价值,c1=0元,到期损益为c0-c1=0.02-0=0.02元;买入的认沽期权也将不具有行权价值,p1=0,到期损益为期初的权利金成本p1-p0=0-0.02=-0.02元;假设s1=4.1元,标的持仓损益为s1-s0=4.1-4=0.1元。此时,领口策略的到期损益为s1-s0 c0-c1 p1-p0=4.1-4 0.02-0 0-0.02=0.1元。到期时标的价格介于k1与k2之间时,两份期权合约均为虚值合约,到期价值均归零,此时领口策略的损益为s1-s0 c0-c1 p1-p0。

情况三:若到期时,标的价格低于行权价k1=3.8元,卖出的认购期权将没有行权价值,c1=0元,到期损益为c0-c1=0.02-0=0.02元;买入的认沽期权具有行权价值,投资者可以按照行权价k1=3.8元将标的卖出,买入认沽期权和标的持仓合计损益为k1-s0-p0=3.8-4-0.02=-0.22元;此时,领口策略的到期损益为k1-s0-p0 c0-c1=3.8-4-0.02 0.02-0=-0.2元。随着标的下跌,卖出的认购期权始终没有行权价值,获得全部权利金c0;买入的认沽期权则有行权价值,投资者始终可将标的按行权价k1=3.8元卖出,此时,领口策略的到期损益为k1-s0-p0 c0-c1。

领口策略损益情况分析:

由此可见,领口策略将行权价k2上方的潜在收益转化为权利金,作为增厚收益,利用增厚收益买入行权价为k1的认沽期权,锁定下行风险,对标的持仓实现了低成本的风险管理。

领口策略注意事项

(1)合约数量关系(以沪深300etf为例):10000份沪深300etf对应一张认购期权和一张认沽期权。

(2)行权价选择:一般选择虚值程度相当的认购期权和认沽期权,此时,卖出认购期权获得的权利金与买入认沽期权花费的权利金相近,领口策略的权利金能大致抵消,净权利金成本较低。

(3)合约期限选择:考虑期权合约的流动性情况,一般交易当月或者下月合约。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。